Quy định giãn nợ, giảm lãi để hỗ trợ DN ứng phó dịch Covid-19 có hiệu lực từ ngày mai 13-3

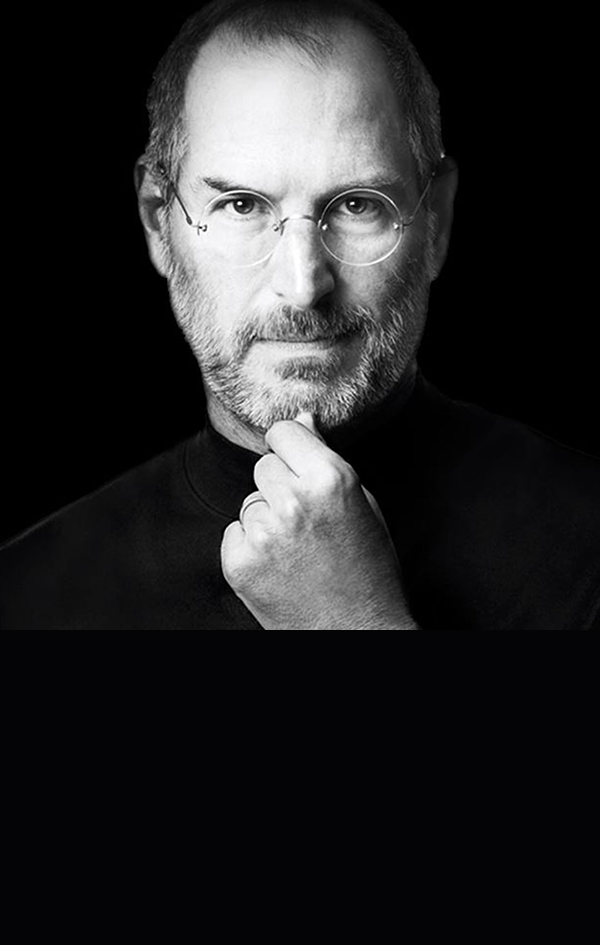

Phó Thống đốc NHNN Đào Minh Tú

Chiều 12-3, tại buổi thông tin báo chí, Phó Thống đốc Thường trực Ngân hàng Nhà nước Việt Nam (NHNN) Đào Minh Tú cho biết cùng ngày 12-3, Thống đốc NHNN đã ký ban hành Thông tư số 01/2020/TT-NHNN quy định về tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19 (Thông tư 01). Được biết, thông tư quan trọng này sẽ có hiệu lực ngay từ ngày mai 13-3.

Phó Thống đốc Thường trực NHNN Đào Minh Tú chủ trì buổi làm việc, thông tin tới báo chí

Phó Thống đốc Thường trực NHNN Đào Minh Tú cho biết NHNN đã nhanh chóng xây dựng, hoàn thiện và ban hành Thông tư 01 nhằm tạo cơ sở pháp lý giúp các TCTD triển khai giải pháp hỗ trợ kịp thời khách hàng bị ảnh hưởng bởi dịch Covid-19.

Thông tư đảm bảo cơ sở pháp lý hướng dẫn các TCTD, chi nhánh ngân hàng nước ngoài thực hiện cơ cấu lại thời hạn trả nợ, miễn, giảm lãi vay, giữ nguyên nhóm nợ cho doanh nghiệp, người dân vay vốn bị thiệt hại do ảnh hưởng của dịch Covid-19. Quan điểm xây dựng Thông tư là tạo điều kiện tối đa về thẩm quyền trách nhiệm để các TCTD phối hợp cùng với khách hàng vay vốn xem xét quyết định mức độ thời gian, hỗ trợ doanh nghiệp tái cơ cấu các khoản vay, các khó khăn do tác động của dịch bệnh. Đồng thời, Thông tư mới cũng làm rõ trách nhiệm của các TCTD và khách hàng vay vốn khi thực hiện chính sách hỗ trợ này, đảm bảo đúng đối tượng, tính khách quan và không được lợi dụng.

Phó Thống đốc Thường trực Đào Minh Tú đề nghị các TCTD phải có phương án nghiên cứu phân định loại nợ, xác định nợ, đánh giá nguy cơ nợ xấu tiềm ẩn, hoãn, giãn, tái cơ cấu thời hạn trả nợ, hỗ trợ doanh nghiệp ở tình thế khó khăn. Các TCTD chủ động, chú trích lập lãi dự thu phải làm theo đúng quy định, chủ động giảm bớt chi phí đặc biệt là chi phí quản lý hành chính. Riêng đối với Ngân hàng chính sách xã hội phải xây dựng kịch bản chương trình hành động nhằm hỗ trợ các hộ nghèo, hộ cận nghèo, gặp khó khăn và các đối tượng chính sách bị ảnh hưởng dịch Covid-19... Phó Thống đốc cho biết: NHNN đang phối hợp với Bộ, Ngành liên quan tích cực, khẩn trương hoàn thiện hệ thống pháp lý nhằm tạo điều kiện cho cả TCTD và các doanh nghiệp trong việc khắc phục khó khăn, thiệt hại do dịch bệnh gây ra.

Sắp giảm lãi suất điều hành

Đặc biệt, để chia sẻ với khách vay, ông Tú cũng cho biết NHNN đang nghiên cứu để hạ một số lãi suất điều hành như lãi suất chiết khấu, lãi suất tái cấp vốn... nhằm tạo điều kiện cho các tổ chức tín dụng có nguồn vốn thấp hơn cho vay ra thị trường. Mức giảm đang được tính toán và sẽ trong một thời gian gần đây.

Bên cạnh đó, NHNN cũng đang chỉ đạo Trung tâm thông tin tín dụng tiếp tục giảm 50% phí thanh toán cho các tổ chức tín dụng và các thành viên tham gia.

Vừa rồi mức phí này cũng đã giảm 50%. Tới đây, Công ty CP thanh toán quốc gia cũng tiếp tục giảm phí thanh toán. Đây là chính sách giúp các tổ chức tín dụng tiết giảm chi phí để lấy khoản đó giảm cho khách hàng.

Nội dung chính của Thông tư

Theo ông Nguyễn Trọng Du, Phó Chánh Thanh tra Cơ quan Thanh tra, giám sát ngân hàng, Thông tư 01 gồm 3 Chương và 10 Điều. Trong đó có một số nội dung chính sau:

Phạm vi nợ cơ cấu lại thời hạn trả nợ và tiêu chí xác định khoản nợ bị ảnh hưởng bởi dịch Covid-19: Điều 4 Thông tư quy định nợ cơ cấu lại thời hạn trả nợ là số dư nợ gốc và/hoặc lãi (bao gồm cả số dư nợ của các khoản nợ thuộc phạm vi điều chỉnh của Nghị định số 55/2015/NĐ-CP ngày 9-6-2015 của Chính phủ về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn (đã được sửa đổi, bổ sung)) đáp ứng đầy đủ các điều kiện sau đây: a) Phát sinh từ hoạt động cho vay, cho thuê tài chính; b) Phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày 23-1-2020 đến ngày liền sau 3 tháng kể từ ngày Thủ tướng Chính phủ công bố hết dịch Covid-19; c) Khách hàng không có khả năng trả nợ đúng hạn nợ gốc và/hoặc lãi do sụt giảm doanh thu, thu nhập bởi dịch Covid-19.

Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài có trách nhiệm hướng dẫn cụ thể về tiêu chí để xác định số dư nợ của khách hàng bị ảnh hưởng bởi dịnh Covid-19, trong đó phải có tiêu chí khách hàng bị sụt giảm doanh thu, thu nhập bởi dịch Covid-19.

Miễn, giảm lãi, phí: Điều 5 Thông tư quy định tổ chức tín dụng, chi nhánh ngân hàng nước ngoài quyết định việc miễn, giảm lãi, phí theo quy định nội bộ đối với số dư nợ phát sinh từ hoạt động cấp tín dụng (trừ hoạt động mua, đầu tư trái phiếu doanh nghiệp) mà nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày 23-1-2020 đến ngày liền sau 3 tháng kể từ ngày Thủ tướng Chính phủ công bố hết dịch Covid-19 và khách hàng không có khả năng trả nợ đúng hạn nợ gốc và/hoặc lãi do sụt giảm doanh thu, thu nhập bởi dịch Covid-19.

Giữ nguyên nhóm nợ: Điều 6 Thông tư quy định tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được giữ nguyên nhóm nợ đã phân loại theo quy định của Ngân hàng Nhà nước tại thời điểm gần nhất trước ngày 23-1-2020 trong thời gian cơ cấu lại (trừ trường hợp quy định tại khoản 3 Điều này) đối với số dư nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi quy định Thông tư này và tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phải thực hiện phân loại nợ, trích lập dự phòng rủi ro theo thời hạn đã được cơ cấu lại theo quy định của pháp luật về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mà không phải áp dụng nguyên tắc điều chỉnh vào nhóm nợ có mức độ rủi ro cao hơn.

Trách nhiệm của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và các đơn vị thuộc Ngân hàng Nhà nước: Điều 7 Thông tư quy định cụ thể trách nhiệm của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phải ban hành quy định nội bộ về cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, giữ nguyên nhóm nợ theo quy định của Thông tư này để thực hiện thống nhất trong toàn hệ thống, đảm bảo giám sát chặt chẽ, an toàn, phòng ngừa, ngăn chặn việc lợi dụng cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, giữ nguyên nhóm nợ để trục lợi, phản ánh sai lệch chất lượng tín dụng.

Điều 8 Thông tư quy định cụ thể trách nhiệm của các đơn vị thuộc Ngân hàng Nhà nước trong việc thanh tra, giám sát, xử lý các vấn đề phát sinh trong quá trình tổ chức tín dụng, chi nhánh ngân hàng nước ngoài thực hiện Thông tư.

14,27% dư nợ bị ảnh hưởng bởi dịch Covid-19

Theo ông Nguyễn Quốc Hùng - Vụ trưởng Vụ Tín dụng các ngành Kinh tế (NHNN), ảnh hưởng của dịch bệnh dẫn đến khách hàng không có khả năng trả nợ đúng hạn từ đó gia tăng tỷ lệ nợ quá hạn, nợ xấu. Cập nhật đến ngày 4-3, có 23 TCTD báo cáo NHNN, ước tính có khoảng 926 ngàn tỉ đồng dư nợ bị ảnh hưởng bởi dịch Covid-19, chiếm khoảng 14,27% trên tổng dư nợ của 23 TCTD này, và chiếm khoảng 11,3% dư nợ cho vay toàn hệ thống, trong đó một số ngành có khả năng ảnh hưởng lớn như: nông, lâm nghiệp v à thủy sản, doanh nghiệp có hoạt động xuất nhập khẩu, dịch vụ lưu trú, ăn uống, thực phẩm, đồ uống, vận tải, dệt may, da giầy, điện tử, điện lạnh, dầu khí, du lịch, giáo dục…

Đến nay, hệ thống TCTD đã triển khai nhiều giải pháp nhằm hỗ trợ, tháo gỡ khó khăn cho khách hàng bị ảnh hưởng bởi dịch bệnh. Bước đầu ghi nhận từ các TCTD hỗ trợ cho trên 44.000 khách hàng với dư nợ khoảng 222.000 tỉ đồng thông qua các biện pháp như: cơ cấu lại thời hạn trả nợ, miễn, giảm lãi vay các khoản nợ hiện hữu, giảm lãi các vay các khoản cho vay mới, miễn giảm các loại phí, triển khai các chương trình, sản phẩm tín dụng... để chia sẻ khó khăn, hỗ trợ doanh nghiệp, người dân khắc phục thiệt hại.

Tính đến ngày 4-3, đã có thêm 15 ngân hàng tham gia chương trình miễn/giảm phí giao dịch chuyển tiền liên ngân hàng giá trị nhỏ từ 500.000 đồng trở xuống, nâng tổng số ngân hàng tham gia miễn/giảm phí lên 32/45 ngân hàng thành viên của Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS). Qua đó, toàn hệ thống ngân hàng khuyến khích khách hàng giao dịch an toàn qua các kênh ngân hàng điện tử Internet Banking, Mobile Banking hoặc thanh toán không dùng tiền mặt nhằm hạn chế nguy cơ lây nhiễm Covid-19. Bên cạnh đó, Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC) đã và đang giảm mức thu dịch vụ thông tin tín dụng để giúp các TCTD giảm chi phí, hạ lãi suất, qua đó gián tiếp nâng cao khả năng tiếp cận tín dụng của người dân và doanh nghiệp.